Posts

Showing posts from May, 2020

Basic Terms of TDS Part- III (On Sale of Immovable Property)

- Get link

- X

- Other Apps

Hello Friends, My this blog is related to tell you about TDS on sale of Immovable Property. Let's discuss in details: Any person purchasing immovable property (other than rural agricultural land) of Rs. 50 lac or more is required to deduct tax @1% from the payment made to seller. This new rule (Section 194IA of the Income Tax Act) was introduced by Finance Act, 2013. But due to COVID-19, TDS rate has been reduced to 0.75% for the period of 14th May, 2020 to 31st March, 2021. Responsibility of the Purchaser of the Immovable Property: Deduct TDS at the time of payment to the seller. Online filling of statement cum challan in the Form 26QB at www.tin.nsdl.com with the PAN of seller as well as the purchaser. Depositing the tax deducted. Issue of TDS Certificate (FORM 16B) which will be Downloaded from TRACES(www.tdscpc.gov.in) Responsibility of the Seller of the Immovable Property Pro...

टीडीएस की मूल शर्तें भाग- III (अचल संपत्ति की बिक्री)

- Get link

- X

- Other Apps

नमस्कार दोस्तों, मेरा यह ब्लॉग आपको अचल संपत्ति की बिक्री पर टीडीएस के बारे में बताने से संबंधित है। आइए विस्तार से चर्चा करें: कोई भी व्यक्ति अचल संपत्ति (ग्रामीण कृषि भूमि के अलावा) रु। विक्रेता को किए गए भुगतान से कर में 1% की कटौती के लिए 50 लाख या उससे अधिक की आवश्यकता होती है। यह नया नियम (आयकर अधिनियम की धारा 194IA) वित्त अधिनियम, 2013 द्वारा पेश किया गया था। लेकिन COVID-19 के कारण, 14 मई, 2020 से 31 मार्च, 2021 की अवधि के लिए टीडीएस दर घटाकर 0.75% कर दी गई है। अचल संपत्ति के खरीदार की जिम्मेदारी: विक्रेता को भुगतान के समय टीडीएस की कटौती। विक्रेता के पैन के साथ-साथ क्रेता के साथ www.tin.nsdl.com फॉर्म 26QB में स्टेटमेंट कम चालान का ऑनलाइन भरना। काटे गए कर को जमा करना। TDS सर्टिफिकेट (FORM 16B) जारी करना जो TRACES (www.tdscpc.gov.in) से डाउनलोड किया जाएगा। अचल संपत्ति के विक्रेता की जिम्मेदारी आयकर विभाग को टीडीएस से संबंधित जानकारी प्रस्तुत करने के लिए क्रेता को अपना पैन प्रदान करें। आपके फॉर्म 26AS वार्षिक कर विवरण मे...

BASIC TERMS OF TDS PART-II

- Get link

- X

- Other Apps

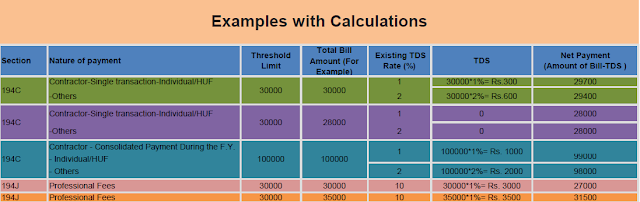

Dear Friends, My this blog is related to tell you about the Basic Terms of TDS Part-II. See the Picture 1 below for Examples with Calculations of some sections. Picture 1 See the Picture 2 below for Important Due Dates of TDS Picture 2 Click on the below Link to get the details of: TDS Calculations Important Due Dates TDS Rate Chart with Changes due to COVID-19. https://drive.google.com/drive/folders/1L-Nxs8Af6IDx-Bxam1ToRElwn4oRuum5 I hope this will be helpful to you. Thanks & Regards Kulvinder Kaur B.Com(Hons.), MBA (Finance) 9871580806, 8826566751 rightsteptoinvest@gmail.com

टीडीएस की मूल शर्तें भाग- II

- Get link

- X

- Other Apps

प्रिय मित्रों, मेरा यह ब्लॉग आपको टीडीएस भाग- II की मूल शर्तों के बारे में बताने के लिए संबंधित है। कुछ खंडों की गणना के साथ उदाहरण के लिए नीचे चित्र 1 देखें। चित्र 1 टीडीएस के महत्वपूर्ण देय तिथियों के लिए नीचे चित्र 2 देखें चित्र 2 टीडीएस का विवरण प्राप्त करने के लिए नीचे दिए गए लिंक पर क्लिक करें: टीडीएस की गणना महत्वपूर्ण कारण तिथियाँ COVID-19 के कारण परिवर्तन के साथ टीडीएस दर चार्ट https://drive.google.com/drive/folders/1L-Nxs8Af6IDx-Bxam1ToRElwn4oRuum5 मुझे उम्मीद है कि यह आपके लिए उपयोगी होगा। सादर धन्यवाद कुलविंदर कौर बी.कॉम (ऑनर्स।), एमबीए (वित्त) 9871580806, 8826566751 rightsteptoinvest@gmail.com

टीडीएस की मूल शर्तें भाग- I

- Get link

- X

- Other Apps

नमस्कार दोस्तों, मेरा यह ब्लॉग आपको टीडीएस की बुनियादी शर्तों के बारे में बताने के लिए संबंधित है। टीडीएस का मतलब स्रोत पर कर कटौती है। आयकर अधिनियम के अनुसार, भुगतान करने वाली किसी भी कंपनी या व्यक्ति को स्रोत पर कर घटाने की आवश्यकता होती है, यदि भुगतान कुछ सीमा सीमा से अधिक हो। कर विभाग द्वारा निर्धारित दरों पर टीडीएस काटा जाना है। आय का स्रोत जिस पर टीडीएस काटा गया है। य़े हैं: वेतन किराया बीमा आयोग प्रतिभूति पर ब्याज लॉटरी से आय ब्याज पेशेवर फीस आदि। TAN (कर कटौती और संग्रह खाता संख्या): यह आयकर विभाग द्वारा जारी किया गया 10 अंकों का अल्फ़ान्यूमेरिक नंबर है। TAN को उन सभी लोगों द्वारा प्राप्त करना होता है, जो स्रोत (TDS) पर कर काटने के लिए जिम्मेदार होते हैं या वह व्यक्ति जो टीडीएस जमा करने के लिए ज़िम्मेदार होता है। Deductor ( डिडक्टर) : वह कंपनी या व्यक्ति जो TDS घटाने के बाद भुगतान करता है, कटौतीकर्ता कहलाता है। भुगतान करने से पहले टीडीएस काटना और सरकार के पास जमा करना, यह कटौतीकर्ता की जिम्मेदारी है। Deductor ( डिडक्टर) के कर्तव्य: टीडीएस क...

Basic Terms of TDS Part-I

- Get link

- X

- Other Apps

Hello Friends, My this blog is related to tell you about Basic Terms of TDS. TDS stands for Tax Deducted at Source. As per the Income Tax Act, any company or person making a payment is required to deduct tax at source if the payment exceeds certain threshold limits. TDS has to be deducted at the rates prescribed by the tax department. Source of Income on which TDS has been deducted. These are: Salary Rent Insurance Commission Interest on Securities Income from Lotteries Interest Professional Fees etc. TAN ( Tax Deduction and Collection Account Number: It's a 10 digit alphanumeric number issued by the Income Tax Department. TAN has to be obtained by all the people who are responsible for deducting tax at source (TDS) or the person who is responsible to collect tax at source (TCS) Deductor: The company or person that makes the payment after deducting TDS is called a deductor....

Questions & Answers for Clearing Myths about Mutual Fund (Must Watch & Share)

- Get link

- X

- Other Apps

Things to Remember- Account Holder at Bank Merger (Must Watch & Share)

- Get link

- X

- Other Apps

MYTHS ABOUT MUTUAL FUND

- Get link

- X

- Other Apps

Hello Friends, My this blog is related to tell you about some common Myths about Mutual Fund in the mind of Investors. I will try to resolve this. So let's start it: Only Experts can make investment in Mutual Funds. Fact: Mutual Funds are meant for common investors who may lack of knowledge or skill set to invest in the securities market. It is professionally managed by expert Fund Managers after market research for the benefit of investors. Investors have an opportunity to get a full time professional fund manager who will manage their money. Mutual Fund Investments are only for the Long Term. Fact: Mutual Funds can be for the short term or long term as per one's investment and objective . There are various scheme where you can invest for a few days or few weeks or for few years . Demat Account is must for Mutual Fund Investments. Fact: It is optional, except in respect of Exchange Traded Funds. It is the choice of the ...

म्यूचुअल फंड के बारे में कुछ सामान्य मिथक

- Get link

- X

- Other Apps

नमस्कार दोस्तों, मेरा यह ब्लॉग आपको निवेशकों के मन में म्यूचुअल फंड के बारे में कुछ सामान्य मिथकों के बारे में बताने से संबंधित है। मैं इसका हल निकालने की कोशिश करूंगी । तो चलिए इसे शुरू करते हैं: केवल म्यूचुअल फंड में ही विशेषज्ञ निवेश कर सकते हैं। तथ्य: म्यूचुअल फंड आम निवेशकों के लिए हैं, जिनके पास प्रतिभूति बाजार में निवेश करने के लिए ज्ञान या कौशल की कमी है। यह निवेशकों के लाभ के लिए बाजार अनुसंधान के बाद विशेषज्ञ फंड मैनेजरों द्वारा पेशेवर रूप से प्रबंधित किया जाता है। निवेशकों के पास एक पूर्णकालिक पेशेवर निधि प्रबंधक प्राप्त करने का अवसर है जो अपने पैसे का प्रबंधन करेगा। म्यूचुअल फंड इन्वेस्टमेंट केवल लॉन्ग टर्म के लिए होता है। तथ्य: म्यूचुअल फंड किसी के निवेश और उद्देश्य के अनुसार अल्पावधि या लंबी अवधि के लिए हो सकता है। विभिन्न योजनाएं हैं जहां आप कुछ दिनों या कुछ हफ्तों या कुछ वर्षों के लिए निवेश कर सकते हैं। म्यूचुअल फंड इन्वेस्टमेंट के लिए Demat Account होना चाहिए। तथ्य: यह एक्सचेंज ट्रेडेड फंड्स के संबंध में वैकल्पिक है। यह निवेशको...